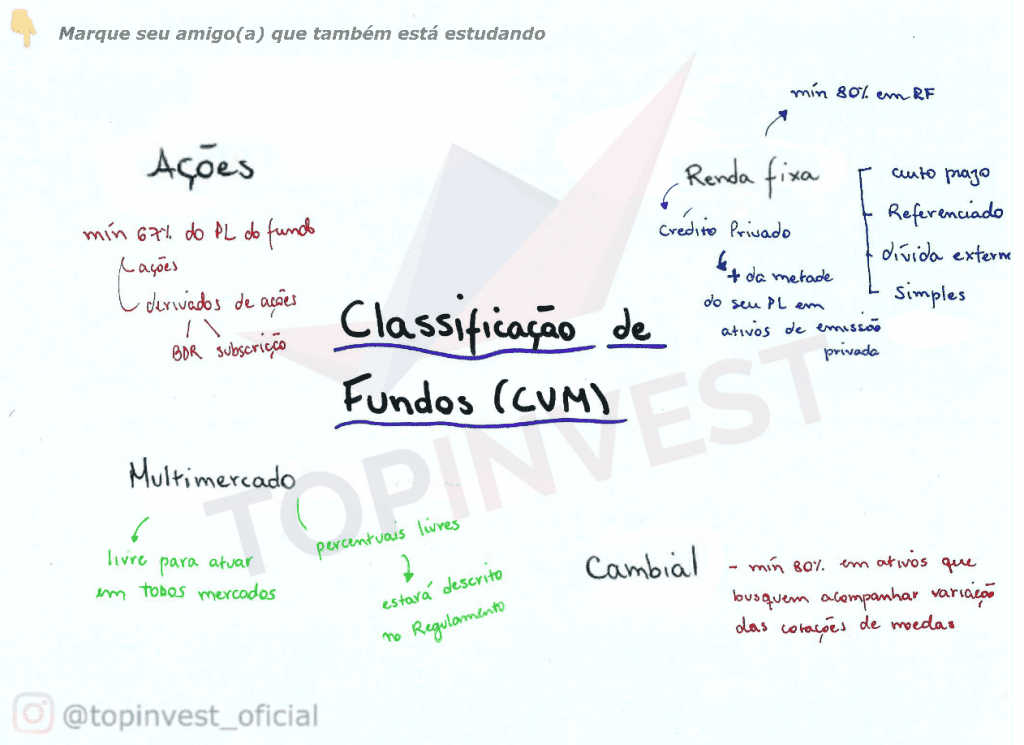

Primeiramente vamos ao básico. Quanto aos fundos de investimento temos 4 classificações apenas. Cuidado para não confundir porque existem algumas sub classificações em alguns fundos, mas classificações são apenas 4.

- Fundo de Ações

- Fundos Cambiais

- Fundos de Investimento Multi Mercado

- Fundos de Renda Fixa

Fundo de Ações

Primeiramente temos o fundo de ações. Este é o tipo de fundo de investimento que possui o maior risco. A coisa mais importante que você deve lembrar é que para ser classificado como fundo de ações este fundo precisa ter no mínimo 67% do patrimônio alocado em ações.Atenção especial na Prova: Muito cuidado pois há uma pegadinha pegadinha frequente nas provas de certificações financeiras. Atente-se que 67% é o mínimo da composição em ações e, não o máximo. Isso significa que este fundo pode ter ate 33% da sua composição em título públicos.Fundos de ações assim como as ações em si não tem risco de credito e sim risco de mercado. O porque disso tudo é muito simples, uma vez que como acionista você é sócio da empresa, ninguém lhe deve nada.

Fundos Cambiais

De acordo com a instrução 555 a próxima Classificação CVM Fundos de Investimento é dos fundos cambiais. Assim como o fundo de ações, os fundos cambiais tem uma restrição quando ao investimento do patrimônio líquido que nesse caso de de no mínimo 80% investido em ativos que representem a variação cambial.Obviamente que dentro dessa classificação teremos os fundos de investimento como diz o próprio nome busca refletir a variação do câmbio. Existem fundos que objetivam repedir a variação do dólar, euro, iene, dólar canadense e algumas outras moedas. Obviamente estes fundos de moedas alternativas são bem mais raros. Inclusive os mais comuns são os que visam a variação do dólar (até mesmo fundos buscando a variação do Euro são raros).A CVM dispões que estes fundos precisam alocar 80% do patrimônio em ativos que busquem a variação cambial. Ou seja, pode-se fazer o uso de derivativos, mercado futuro, opções, moedas, títulos e demais ativos financeiros.

Fundos de Investimento Multi Mercado

Os fundos de investimento multimercado, como diz o nome… investe em diversos tipos de mercado. Diferente dos fundos vistos anteriormente não há uma restrição quanto a carteira e é muito comum haver títulos de renda fixa, renda variável, câmbio. Basicamente pode ter qualquer tipo de ativo financeiro neste tipo de fundo. Não há uma carteira pré definida.

- Pode ter ações? Pode.

- Pode ter Títulos Públicos Federais? Pode;

- Pode ter crédito privado? Pode.

- Pode ter divida externa? Pode.

- Pode ter derivativos? Pode.

- Pode ter cambio? Pode.

É permitida a alocação em qualquer ativos desde que de acordo com o regulamento e a política de investimento do fundo.

Fundos de Renda Fixa

Nem tudo o que parece simples é simples. Este é o caso dos fundos de renda fixa que possuem diversas classificações, e por isso vamos ao quarto e último tipo da Classificação CVM Fundos de Investimento. Os fundos de investimento em renda fixa, alocam recursos obviamente em renda fixa. Porém estes podem ser subdivididos em:

- Fundos Referenciados;

- Fundo de Renda Fixa Simples;

- Fundo de Renda Fixa Curto Prazo;

- Fundo de Renda Fixa de Dívida Externa;

- Fundo de Renda Fixa de Longo Prazo;

- Fundo de Renda Fixa de Crédito Privado;

Fundos de Dívida Externa

Primeiramente em relação aos fundos de dívida externa vale ressaltar um ponto. Para serem classificados de tal forma devem ter no mínimo 80% de seu patrimônio alocado em ativos de divida externa. O problema é que muitos alunos confundem os fundos de divida externa com os fundos cambiais. Porém são completamente diferentes. A única semelhança são os 80% de alocação.Porém, os fundos de dívida externa investem nos títulos de divida publica federal que o Brasil emite para o exterior. Estes são títulos em dólar, emitidos para o exterior. Já o fundo cambial busca a variação cambial, os fundos de dívida externa buscam uma alocação referente a como o próprio nome diz em dívida externa brasileira.

Fundos Referenciados

Temos também os fundos referenciados. Mais uma vez como o próprio nome sugere faz referencia a algo. Neste caso a referênciaé o Benchmark ou índice de referencia. Estes fundos buscam basicamente replicar a variação de um índice como o IPCA, DI ou Taxa SELIC. Estes fundos são ótimos para o banco, mas terríveis para o investidor.

Fundo de Renda Fixa Simples

Outra das subclassificações de fundos de renda fixa é o Renda Fixa Simples. Como o nome sugere, visa ser simples. Este tipo de fundo possui baixíssimo risco e uma de suas características é a não exigência do preenchimento da API (Análise de Perfil do Investidor) por parte do investidor.

Fundos de Investimento de Longo Prazo

O penúltimo tipo de fundo são os de Longo Prazo. Na verdade, este é o tipo mais tradicional de fundo de renda fixa. Costuma ter uma carteira variável (alocação em diversos títulos de renda fixa) mas majoritariamente em títulos públicos federais.

Fundo de Investimento em Crédito Privado

Os Fundos de Investimento em Crédito Privado visam investir obviamente em títulos de crédito privado, ou seja, títulos emitidos pela iniciativa privada. Por exemplo, digamos que a TopInvest precisa dinheiro para construir uma sede nova. Para isso decidimos emitir um título de divida, em nosso caso seria uma debênture. O que um fundo de direitos creditórios faz é basicamente investir em títulos como este.

Fundos de Investimento de Curto Prazo

Deixei os fundos de investimento para o final porque ele gera muita polêmica. De acordo com a CVM estes fundos tem sua carteira composta por títulos com um prazo máximo de 375 dias e 60 dias de prazo medio. Porém, quando falamos de imposto de renda o prazo é diferente da CVM, caindo para 365 dias.

Lembre-se, CVM 375, IR 365.

Já o prazo médio é o mesmo para todos, 60 dias.

Deixe um comentário