Considerado um dos assuntos mais complexos, a Seleção de Markowitz, também conhecida como Teoria Moderna de Portfólio nada mais é que um processo de cálculo de risco de uma carteira ideal.

Logo, é necessário levarmos em conta a volatilidade dos ativos financeiros para descobrirmos a relação de risco e retorno entre eles, e consequentemente, obtermos um portfólio bacana para nossas carteiras.

Quer saber mais? Então, antes de partir para a teoria se liga só nesse vídeo:

Desvendando a Seleção de Markowitz

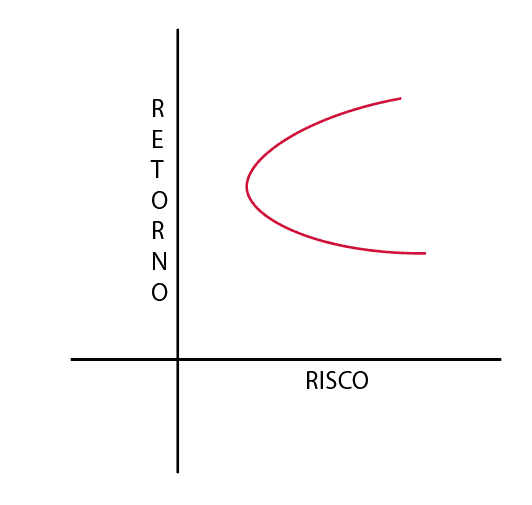

Basicamente, é dentro deste processo de seleção que é possível identificar cada ativo com seu risco e retorno. A partir destes dados – que o investidor deve possuir para avaliar – poderemos traçar um gráfico:

Este modelo de gráfico é apenas um exemplo prático, porém note como há um formato ao centro do mesmo. Essa forma quase sempre irá estar presente durante as análises, sendo que, chamamos de Bullet Point.

Inclusive, é por ele que verificamos até mesmo quando dois ativos possuem um mesmo risco, porém com retornos distintos. É por isso que a Seleção de Markowitz é tão importante, pois justamente desenvolve um gráfico que cálcula o retorno, risco e traça uma carteira eficiente para o investidor escolher.

Portanto, podemos resumir que essa atividade é a maneira teórica de encontrar a melhor alocação de ativos financeiros.

Diversificação é a cereja do bolo

Já falei diversas vezes e repito: diversificação é o melhor caminho. E sim, ela pode ser considerada uma cereja do bolo, pois é muito relevante na hora de escolher uma carteira de ativos.

Não é a toa que esse assunto também é tratado por Markowitz. Ele fala sobre a diversificação ótima e como devemos organizar isso.

Por isso possuímos o Risco Não Sistemico, que pode ser diversificado e o Risco Sistêmico, que não pode ser diversificado. Assim, nesta seleção há princípios importantes da melhor eficiência para alocar os ativos. São eles:

- Diversificação

- Aleatoriedade do mercado

- Relação ótima de risco/retorno

3 fases de avaliação da seleção

A medida que esse processo se realiza é possível fazermos uma boa avaliação em três fases:

- Análise de títulos

- Análise das carteiras

- Seleção da carteira

Efetivamente o Modelo de Markowitz procura identificar a melhor combinação possível de ativos, obedecendo às preferências do investidor em relação ao risco e retorno. Dentre as infinitas possibilidades de carteiras que podem ser formadas, iremos selecionar a que maximiza a satisfação do investidor.

Mas, atenção!

Ao fazermos a seleção de uma carteira e ativos, o risco do mesmo é diferente quando está dentro ou fora da carteira.

Isso quer dizer que, uma vez dentro da carteira, para analisar o risco do ativo devemos considerar o seu peso dentro da mesma, assim como a correlação dos demais ativos.

Por isso que é tão importante realizar uma análise verificando qual é o peso e a representatividade deste ativo.

Como calcular o risco da carteira?

E é óbvio que para realizarmos a análise ideal é necessário termos fórmulas para o cálculo do risco. Desta forma, depois desta descoberta é que iremos incluir na Seleção de Markowitz, pois saberemos o valor do risco.

Então, utilizamos a fórmula:

Para calcular o risco, além do Desvio Padrão dos ativos precisaremos da covariância. O que nos leva à seguinte conclusão:

- Ativos com correlação nula, não alteram o risco da carteira

- Para diversificar a carteira, precisamos de ativos com correlação negativa

Agora, a Seleção de Markowitz nos leva a conclusão que ativos com correlação perfeitamente negativa eliminam o risco sistemático da carteira.

Lembrando que:

Quando você aplicar a fórmula dentre todos os enunciados que podem surgir, é importante que você analise todas as informações necessárias para poder encontrar investimentos possíveis.

Então, galera, esse aqui é um dos conteúdos de provas de certificação financeira, como CEA e CFP. E se você está estudando para alguma delas vem estudar com a gente e se tornar um profissional Top!

Deixe um comentário