A caderneta de poupança tem algum risco? Qual?

Sim, todos os investimentos nesse mundo possuem algum risco.

Alguns menos, e outros mais. A poupança não possui um dos ricos mais relevantes, mas ainda assim conta com riscos.

Principalmente na hora de comparar os rendimentos da caderneta com outros ativos semelhantes, como o CDB, LCI, LCA.

Risco ligado ao calote

Se o investidor possui mais de R$: 250.000.00 investidos em uma caderneta de poupança, estará assumindo o risco de perder parte do seu dinheiro, ou melhor, do valor acima dos R$: 250.000,00.

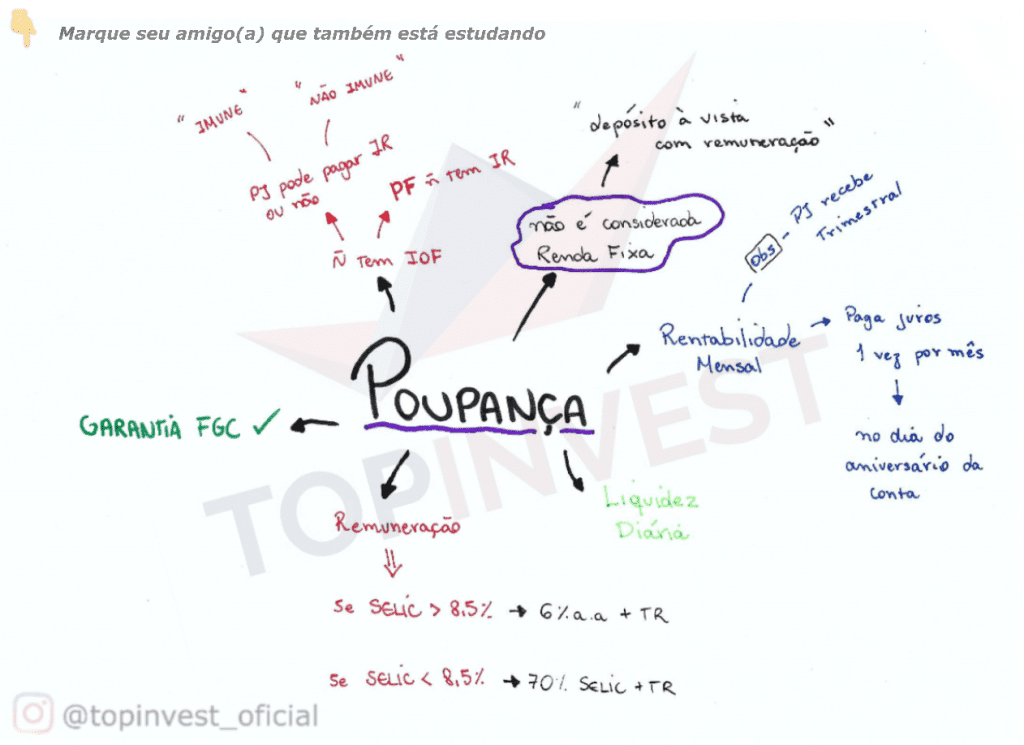

Da mesma forma que grande parte dos produtos de renda fixa, a poupança conta com a cobertura do FGC (Fundo Garantidor de Crédito) até R$: 250.000,00 por CPF e instituição.

Ao manter uma posição superior ao valor máximo garantido pelo FGC, o investidor estará tomando o risco de perder o excedente em caso de falência da instituição financeira.

Um dos meios para reduzir os danos causados por tal acontecimento pode ser a divisão do valor em outras instituições financeiras.

Mesmo sendo difícil, a falência de algum banco pode sim vir a acontecer. Duas ou mais instituições ao mesmo tempo virem a fechar, é mais difícil.

Lembrando que ao possuir contas conjuntas, o valor total garantido ainda é de R$: 250.000,00.

Em outras palavras, mesmo tendo uma conta com outra pessoa o valor assegurado não será de R$: 250.000,00 para cada um, mas sim de R$: 250.000,00 para a conta.

Fique atento a esses detalhes. O FGC é bom, e fornece segurança suficiente para os investidores manterem posições relevantes em bancos menores, sem grandes preocupações. Mesmo assim, o FGC ainda não pode operar milagres.

Além da garantia sobre seus recursos depositados, o que podemos avaliar a mais referente a riscos?

Rendimento perdido

O rendimento alvo sobre a grande parte das aplicações desde carteiras de investimento, até os próprios fundos, é o DI.

Ou seja, se o investimento está perdendo para o DI não faz muito sentido permanecer nele. O Tesouro Selic, e o CDB de bancos médios geralmente conseguem entregar 100% do DI (sem levar em consideração o desconto de IR e IOF).

Então, quando optamos por investimentos que nos remuneram com valores inferiores aos oferecidos em produtos de renda fixa, como: o CDB e o Tesouro Selic estamos abrindo mão de receber mais pelo capital aplicado.

É mais ou menos, como jogar dinheiro fora. Por se tratar de aplicações que podem ser facilmente localizadas no mercado, sem necessidade de grandes aplicações elas acabam sendo bem similar a caderneta de poupança, com mesma segurança (CDB) ou até melhor (Tesouro Selic). Porem, devido ao desconhecimento ou até mesmo, preguiça, o investidor resolve permanecer na caderneta.

Podemos trazer como exemplo algo que realmente aconteceu, para ilustrar melhor o que estou falando.

Em 2015 a inflação chegou aos 10,57%. No mesmo período os produtos que seguiam a Selic ou o DI, pagavam algo em torno de 100% das respectivas taxas.

Estavam remunerando seus investidores com 14,25% ao ano aproximadamente. Talvez um pouco menos, devido ao aumento da Selic durante 2015.

Ou seja, o cidadão que investiu em tais produtos conseguiu um ganho pouco acima da inflação! Pouco acima, mas conseguiu.

Mas e a pessoa que permaneceu na poupança, quanto conseguiu? 8% aproximadamente. Ou seja, 2% a mesmo do que a inflação.

Nessa situação, houve uma perda no poder de compra. A inflação representa a alta dos preços. Uma média não é certeza que os produtos e serviços, realmente subiram tal valor.

Enfim, pegando essa média, um produto que custava no inicia do ano R$: 10,00 estaria valendo ao final do mesmo ano, R$: 11,57. Enquanto o dinheiro da poupança estaria em R$: 10,80.

O cidadão que aguardou para efetuar a compra até o final do ano não teria mais condições de pagar por aquele serviço, ou produto.

Deixe um comentário